个人综合所得如何预扣预缴个税案例解析

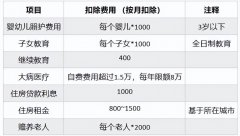

李先生在甲企业任职,2019年1月-12月每月在甲企业取得工资薪金收入16000元,无免税收入,每季度最后一个月取得30000元季度考核奖金收入;每月缴纳三险一金3200元,每月可以办理的专项附加扣除为3000元,无其他扣除。另外,2019年3月取得劳务报酬收入3000元,稿酬收入2000元,6月取得劳务报酬收入30000元,特许权使用费收入2000元。

解析:

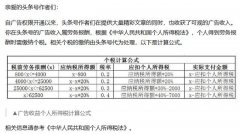

(一)工资薪金所得预扣预缴计算

1.2019年1月:

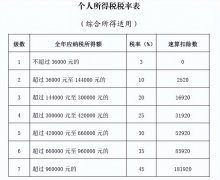

1月累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计基本减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=16000-5000-3200-3000=4800元,对应税率为3%

1月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=4800*3%=144元

2019年1月,甲企业在发放工资环节按照上述规则计算并预扣个人所得税144元。

2019年2月,甲企业在申报期内按照新税法申报个人所得税,以预扣预缴方法计算出的144元为李先生进行预缴个人所得税申报。

2.2019年2月,李先生在甲企业取得工资薪金收入16000元,无免税收入,缴纳三险一金等共计3200元,可以办理的专项附加扣除为3000元,无其他扣除。

(1)累计预缴应纳税所得计算

①累计收入=截至当前月份累计支付的工资薪金所得收入额=16000+16000=32000元

②累计免税收入=0

③累计基本减除费用=5000元/月*当前月份=5000*2=10000元

④累计专项扣除=截至当前月份累计专项扣除=3200+3200=6400元

⑤累计专项附加扣除=截至当前月份累计专项附加扣除=3000+3000=6000元

⑥累计依法确定的其他扣除=0

2月累计预扣预缴应纳税所得额=累计收入-累计免税收入-累计基本减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除=32000-10000-6400-6000=9600元 对应税率为3%

(2)2月应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)-累计减免税额-累计已预扣预缴税额=9600*3%-144=288-144=144元

2019年2月,甲企业在发放工资环节按照上述规则计算并预扣个人所得税144元。

2019年3月,甲企业在申报期内按照新税法申报个人所得税,以预扣预缴方法计算出的144元为李先生进行预缴个人所得税申报。

以此类推,计算得出李先生各月个人所得税预扣预缴情况明细表

(二)其他综合所得(劳务报酬、稿酬、特许权使用费所得)预扣预缴个人所得税计算

1.2019年3月,取得劳务报酬收入3000元,稿酬收入2000元

(1)计算劳务报酬所得预缴个人所得税:劳务报酬所得以收入减除费用后的余额为收入额

(3000-800)×20%=440元

(2)计算稿酬所得预缴个人所得税:稿酬所得以收入减除费用后的余额为收入额(稿酬所得的收入额减按百分之七十计算)。

【2000-800】×(1-30%)×20%=168元

根据附表三,李先生3月工资薪金收入预扣预缴税款为1632元,3月合计预扣预缴:1632+440+168=2240元

2.2019年6月,取得劳务报酬30000元,特许权使用费所得2000元

(1)计算劳务报酬收入预扣预缴个人所得税

【30000*(1-20%)】×30%-2000=5200元

(2)计算特许权使用费所得预扣预缴个人所得税

(2000-800)×20%=240元

根据附表三,李先生6月工资薪金收入预扣预缴税款为3480元,6月合计预扣预缴:3480+5200+240=8920元

(三)汇算清缴:

1.工资薪金收入额=192000(工资)+120000(季度考核奖金)

劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额减按百分之七十计算。

劳务报酬收入额=(3000+30000)×(1-20%)

稿酬收入额=2000×(1-20%)×70%

特许权使用费收入额=2000×(1-20%)

收入额

=192000+120000+(3000+30000)×(1-20%)+2000×(1-20%)×70%+2000×(1-20%)=341120元

居民个人的综合所得,以每一纳税年度的收入额减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后的余额,为应纳税所得额。

应纳税所得额=341120-60000-38400-36000=206720元

应纳税额=206720×20%-16920=24424元

已交:

18600+440+168+5200+240=24648元

应退:24648-24424=224元

2.假设李先生2019年可扣符合专项附加扣除条件的大病医疗支出60000元。则:

收入额=341120元

应纳税所得额=341120-60000-38400-36000-60000=146720元

应纳税额=146720×20%-16920=12424元

已交:

18600+440+168+5200+240=24648元

应退:24648-12424=12224元