自媒体个人所得税怎么计算

近期,今日头条官方在作者收益上有三大改进,非常受到自媒体人的欢迎。

一是千粉即可开通微头条收益;

二是整体单价都有不同程度的提高,也让一些自媒体人收入有了增长;

三是由每月提现改为每周提现一次,而且基本实现了秒到。

但每到提现日,总是有许多作者晒成果的同时,对收入有疑问,怎么扣了那么多的税,有什么节税的办法吗?

小编就结合自身工作经验,来给大家分享下节税思路,供大家参考:

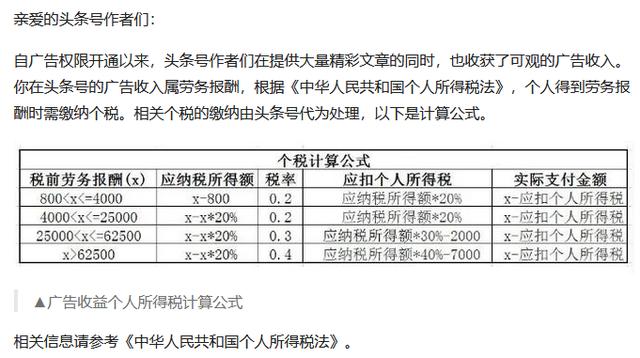

一、头条提现的个税是怎么算的?

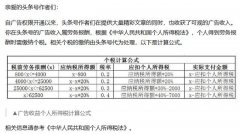

这个在官方早有说明,在提现页面也有说明。如下图所示:

即官方是参照《个人所得税法》中的劳务报酬来给大家缴纳个税的,按上图的规则,个税是从20%-40%累进来算的。

即800元以下不扣个税;

达到800元至4000元之间的,收入先扣减800元后再交20%的个税;

超过4000元但不足25000元的,收入先扣减20%后再交20%的个税;

超过25000元、625000元的,则在扣减20%后分别交30%和40%的个税。

举例:,税前收入2000元,扣减800后剩下1200元,再交20%就是240元个税,税后剩下1760元。

所以大家每次提现时可以对照上表就知道自己实际能收到多少了。

二、四种节税方案

方案1、多次小额提现。适合头条收益不多+工资薪酬也不多的作者,建议可以每周提现一次,如果每月累计在800元以内,是不扣税的。如果一个月内累计超过了800元,会在超过的那一次才进行扣税的。

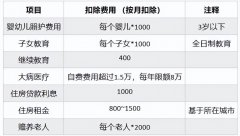

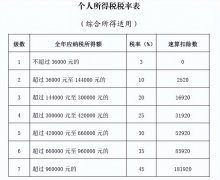

方案2、个人年度汇算退税。这个也是适合头条收益不多+工资薪酬也不多的作者,即使头条预扣了20%,但有可能在个人所得税汇算时退回。个人所得税年度汇算清缴每年5月30号前进行,即将工资薪金、劳务报酬、稿酬、特许权使用费4项所得合并为“综合所得”,按年计算个税,然后多退少补。

具体计算公式如下:

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-2019年已预缴税额

按上面的公式大家算一下,如果有退的可能,就可以去退,如果自己收入过高,可能还会有补税的可能。因为每个人附加扣除不一样,以上有老人要赡养、下有孩子要上学以及贷款的人来说,年度综合收入在14万左右,应该是没有退的。低于14万的可以尝试去申请退税。

具体如何操作头条里有专门的文章,大家可以搜索下,退税时需要个人进入“个人所得税APP”进行申报。

方案3、加入MCN机构,统一结算功能。目前头条的MCN机构都是企业名义,可以开票给头条,头条也就不扣税了,但收入到了企业后,企业自己可能还会涉及到增值税、企业所得税、分红个税等,所以有的MCN机构可以仅扣10%的税后再与作者结算,相当于作者少交了50%的税。

如果每个月收入在5000元的话,平均每月扣税800元,一年扣税9600元。如果通过MCN机构,仅需交4800元,相当于多了4800元的收入,也是不少的呀。

方案4、注册个人独资企业,以企业名义与平台结算。适合收入5000+的作者。

在税收优惠地注册个人独资企业,并且申请核定征收,一年6万收益的话,仅需交300元的税。

因为个人独资企业有以下政策:

1)年度120万,季度30万以内免增值税。

2)无企业所得税。

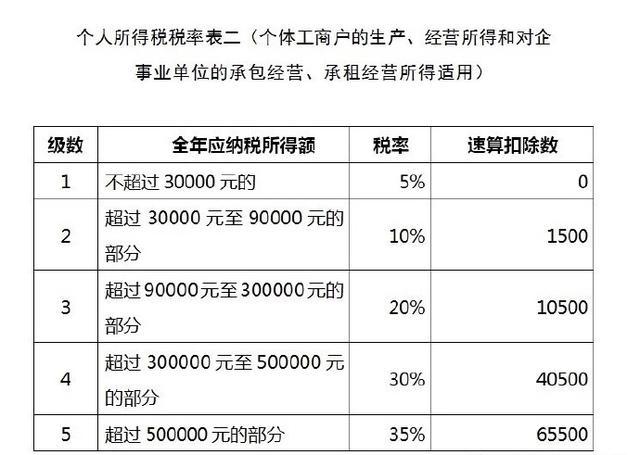

3)个税按生产经营所得的5级累进制来计算,年度60000*10%(税局核定利润率)=6000元,在第一档区间,应缴税额为:6000元*5%(梯度税率)=300元。

个人独资企业的这个收入,还有一个好处,就是不用合并个人所得税的汇算清缴,所以如果你自己本身属于上班族,而且收入也比较高的话(如超过5000元),那么用这个方法明显节税很多!

因为涉及到个人独资企业一年的注册、财务记账、报税、开票等全托管成本,预计在万元以内。全托管就是全部委托,无需操心企业的财务、税务、工商年检、开票寄票等杂事,相当于保姆式服务,只需专注于自媒体业务即可。目前国内有专门提供这方面服务的专业机构。

如果算上这个成本,实际税额在1.03万元,对月收入在5000元以上的作者相当于收支持平,对于收入超过1万以上的,这就是首选方案了。

除此以外,还可以整合多个高收入的,共同来分担这个企业的财务成本,比如10个作者联合成立,那么相当于每个人承担1000元的成本,那么这个税费就相当划算了。