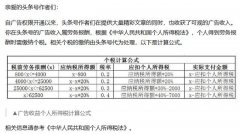

居民个人综合所得预扣预缴税款的计算方法

时间: 2022-06-06 09:35 点击: 次

一、个税计算方法

1. 累计预扣法(居民个人)——计算本期累计应纳税所得额

累计预扣预缴的应纳税所得额=累计收入-累计免税收入-累计减除费用-累计专项扣除-累计专项附加扣除-累计依法确定的其他扣除

2.累计预扣法(居民个人)——计算本期应预扣预缴税额

本期应预扣预缴税额=(累计预扣预缴应纳税所得额×预扣率-速算扣除数)—累计减免税额—累计已预扣预缴税额。

【如果计算本月应预扣预缴税额为负值时,暂不退税。纳税年度终了后余额仍为负值时,由纳税人通过办理综合所得年度汇算清缴,税款多退少补。 】

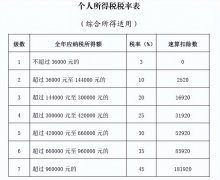

二、预扣预缴个税税率表

| 级数 | 累计预扣预缴应纳税所得额 | 预扣率(%) | 速算扣除数 |

| 1 | 不超过36000元的部分 | 3 | 0 |

| 2 | 超过36000元至144000元的部分 | 10 | 2520 |

| 3 | 超过144000元至300000元的部分 | 20 | 16920 |

| 4 | 超过300000元至420000元的部分 | 25 | 31920 |

| 5 | 超过420000元至660000元的部分 | 30 | 52920 |

| 6 | 超过660000元至960000元的部分 | 35 | 85920 |

| 7 | 超过960000元的部分 | 45 | 181920 |

三、案例讲解

王某2022年1-6月,每个月取得工资18000元,三险一金每月扣除3200元,子女教育费、赡养老人等专项附加扣除每月2500元,单位2019年6月支付工资时应预扣预缴个税多少?

| 序号 | 项目 | 数额 | 说明 |

| 1 | 累计工资收入 | 108000 | 截至当前月份累计工资18000*6 |

| 2 | 累计免税收入 | 0 | 截至当前月份累计免税收入 |

| 3 | 累计专项扣除 | 19200 | 截至当前月份累计三险一 金3200*6 |

| 4 | 累计基本减除费用 | 30000 | 5000元/月乘以当前月份数6计算 |

| 5 | 累计专项附加扣除 | 15000 | 截至当前月份累计专项附加扣除2500*6 |

| 6 | 累计依法确定的其他扣除 | 0 | 截至当前月份累计商业健康保险 |

| 7 | 累计预缴应纳税所得额 | 43800 | 7=1-2-3-4-5-6 |

| 8 | 适用税率 | 10% | 按累计预缴应纳税所得额找税率 |

| 9 | 速算扣除数 | 2520 | 按累计预缴应纳税所得额找扣除数 |

| 10 | 累计应预扣预缴税额 | 1860 | 10=7x8-9 |

| 11 | 已预扣预缴税额 | 1130 | 当前月份的前N个月已预缴税款 |

| 12 | 本期应预扣预缴税额 | 730 | 12=10-11,当前月份应缴税款 |

| 注:已预扣预缴税额为1-5月份实际已预扣预缴税额。 | |||

本期应预扣预缴税额=[(108000-19200-5000*6-15000)*10%-2520]-1130=730