网红主播怎么缴个税?

近几年大热的网红直播行业,面对新个税法的来临,到底对其是否有影响呢?

1、网红主播怎么缴个税?

2、新个税法下会面临哪些税务风险?

3、主播及直播平台该如何应对……

网红主播们的缴税方式变化

从分类征税到综合累计预扣

目前主播挣钱的方式主要是通过和平台签约来进行直播。

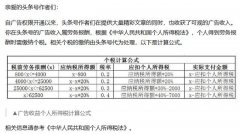

2019年前,具体的缴税方式也很简单,和平台直接签约的主播,其收入被划为“工资薪金”所得,需按照3%-45%的税率来交税,由平台代扣代缴,就是我们和普通上班族一样。另外“打赏所得”是属于劳务费用,这部分要缴20%的个税。

但在新个税法下(2019年1月1日后),主播收入就需要综合征税了

▼

新个税法明确了我国今后是综合与分类相结合的税收体系,也就是说其中“工资薪金所得、劳务报酬所得、特许权使用费所得和稿酬所得四项被列入综合所得,按照累计预扣法由扣缴义务人代扣代缴。”

具体可以分以下两种情况:

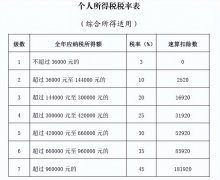

情况一:如果双方之间是劳动关系,签约主播的收入则按照工资薪金计算个税,平台公司需按照七级累进税率表为其预扣预缴个税;

情况二:如果双方是劳务关系,主播以个人工作室的名义为直播平台提供服务,那么主播的收入将按照劳务报酬所得征税,平台公司将会按照三级的税率表。

劳务报酬所得,适用比例税率,税率为20%。对劳务报酬所得一次收入畸高的,可以实行加成征收,即对应纳税所得额超过2万元至5万元的部分,依照税法规定计算应纳税额后再按照应纳税额加征五成;超过5万元的部分,加征十成 。

* 劳务报酬收入需要预扣预缴个人所得税,如果主播为平台提供其他类型的服务,在不同的法律关系下,主播从平台或用户处取得所得还可能被认定为捐赠所得、肖像权许可使用所得等。

主播及平台的涉税风险

据业内人士分析,现在的直播平台大多都不会与主播签订劳动合同,一般签订一个格式条款,确定一个直接的权利义务即可,也不向主播支付社保,简单来看直播平台和主播之间是劳务关系,而不是雇佣关系,对于平台来说,新个税法明确规定发放主体需承担代扣代缴义务,因此平台应首当其冲规范自身税务问题。

如果是劳务费用,那么平台没有代扣代缴的义务,因此对主播来说,这笔个税到底由主播个人自行申报个税还是平台代扣代缴,成了主播行业一大问题。

如果主播们没有按照上述方式自行缴纳个税,会有什么风险呢?

金税三期首次将自然人身份证号作为纳税人识别号单独管理,如果系统预警个人没有履行纳税义务,根据征管法的要求:

* 主播作为纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处补缴或者少缴的税款百分之五十以上五倍以下的罚款;

* 对于直播平台:若作为扣缴义务人,扣缴义务人应扣未扣、应收而不收税款的,由税务机关向纳税人追缴税款,对扣缴义务人处应扣未扣、应收未收税款百分之五十以上三倍以下的罚款。如果构成涉税犯罪,还需要按照刑法的相关规定,承担刑事责任。

主播们有哪些节税方式

新个税法下成立个人工作室是否可行?

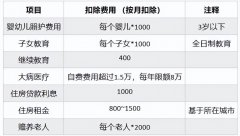

但事实上,很多主播收入可观,于是他们也在学习明星避税,比如开自己的“工作室”,在全国各地的税收优惠地区注册个人工作室,这样月收入低于10万的,就能免增值税,且个人所得税可以做到0.96%;月收入超过10万,综合税率也不超过6%。

其实个人工作室就是个人独资企业。为什么要成立自己的独资企业呢?因为税率不同!个人所得税是七级累进税率:而成立个人独资企业后,计算就按照五级累进税率表:这样缴纳的税有多大的差别呢?

如果改变和公司的合作方式不再是签订劳动合同雇佣关系,而是给A某成立个人独资企业,以公司的名义和原有的公司进行合作,签订相关的合同。这时可以核定一个较低税率,比如为10%。

而个人独资企业,是一种依据《公司法》在中国境内设立,有一个自然人投资,财产为投资人个人所有,投资人以其个人财产对企业财务承担无限责任的经营实体。

* 个人独资企业,只缴纳个人所得税的,不用交纳企业所得税,由于省了一道税,税负较低;大多个人独资企业不能准确核算利润,税务局会采用核定征收的方式,在合规合法的情况下又节约了用人成本。