个税综合所得汇算清缴开始!这些误区你须清楚

2020年是个税综合所得汇算清缴第一年, 目前各省税务机关已纷纷开通了 个税综合所得汇算清缴。

对个税的综合所得汇算清缴你清楚多少?

综合所得汇算清缴有哪些误区呢?

下面一起看一看!

误区一:个人2019年度汇算清缴的工资薪金所得为2019年1月至12月应发工资合计金额

错。

年度汇算时的收入、扣除,均为该时间区间内实际取得的收入和实际发生的符合条件或规定标准的费用或支出。如,实际取得工资是在 2019 年的 12 月 31 日,那么它就属于 2019 年度;实际取得工资是在 2020 年的 1 月 1 日,那么它就属于 2020 年度。

误区二:个人2019年度取得的综合所得年收入合计不超过 12 万元都不用汇算清缴

错。

2019年度取得的综合所得年收入合计不超过 12 万元,扣缴义务人预扣预缴了个税,但是多预缴了个税需要退税的,需要通过办理个税综合所得汇算清缴退回多缴的个税。

误区三:个人2019年度取得的综合所得年收入合计超过 12 万元都必须要汇算清缴

错。

2019 年度应补缴税额不超过 400 元的,或2019 年已预缴个人所得税与年度应纳个人所得税一致的,或需要退税放弃退税不申请退税的,即使个人2019年度取得的综合所得年收入合计超过 12 万元也可以不用办理汇算清缴。

误区四:单位代办年度汇算的,个人可以在6月30日前随时提出

错。

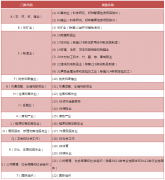

正确做法:如需单位代办年度汇算的,个人需在 2020 年 4 月 30 日前与单位进行书面确认。确认事项包括如下:

(1)是否有需补充的收入、扣除等信息并需补充完整;

(2)如个人可以申请退税,需确认是否申请退税并提供退税银行卡账号;如个人需补税,需确认税款支付方式;

如果需要补税,由单位代缴税款的,需将税款交到单位由其代缴;自行缴纳税款的,可以在单位代为申报后自行通过手机个人所得税 APP 或者自然人电子税务局缴纳。

误区五:综合所得汇算清缴各种申报渠道退税时间都相同

错。

汇算清缴申报渠道:手机个人所得税 APP 申报、自然人电子税务局申报办税服务厅申报、邮寄申报四种申报渠道。

手机个人所得税 APP申报和自然人电子税务局申报可以方便快捷地通过网络远程办理年度汇算,并根据软件提示和引导完成申报。获得退税时间相对更快,更便捷,还可以随时关注本人的申报、退税(补税)进度。

误区六:退税时可以绑定非本人银行卡

错。

为了保证个人的资金安全,退税款只能退还至个人本人的账户。

须注意:为了避免退税不成功,建议个人填报 I 类账户,具体可以通过网上银行或直接向开户银行查询;收到退税前,请保持银行账户状态正常。如果个人的银行账户处于注销、挂失、未激活、收支有限额、冻结等状态,均会影响个人收到退税。

误区七:退税放弃后不可以再办理退税

个人可以放弃退税。

如果放弃退税,可以不用办理年度汇算清缴。选择放弃退税后,可以在税收征管法规定的期限内再次重新申请退税。

根据《中华人民共和国税收征收管理法》第五十一条规定,纳税人超过应纳税额缴纳的税款,纳税人自结算缴纳税款之日起三年内,可以向税务机关要求退还多缴的税款。

误区八:迟延申报补缴个税没有滞纳金

错。

年度汇算申报后,如果您需要补税,请您在 2020 年 6 月30 日前补缴税款,否则将面临每日万分之五加收滞纳金。

根据《中华人民共和国税收征收管理法》第三十二条规定,纳税人未按照规定期限缴纳税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

误区九:个税不汇算清缴没有处罚

错。

如果属于应当补税的,办理年度汇算是个人的义务。

根据税收征管法第六十二条,纳税人未按照规定期限办理纳税申报和报送纳税资料的,由税务机关责令限期改正,可以处 2000 元以下的罚款;情节严重的,可以处 2000 元以上 1 万元以下的罚款,并追缴税款、加征滞纳金。滞纳金则从超过缴纳期限之日起,按日加收滞纳税款万分之五。

误区十:汇算清缴时单独计税的年终奖可以并入综合所得,并入从综合所得的年终奖也可以从综合所得中分拆出来单独计税

错。

汇算清缴时单独计税的全年一次性奖金,个人可选择将其并入综合所得计税,具体操作是在工资薪金栏次通过“奖金计税方式选择”将其并入。但是,发放时并入综合所得的年终奖在汇算清缴时不能从综合所得中分拆出来,采用单独计税方法计算个税。

误区十一:个人如有多种综合所得,有的综合所得多预扣预缴了个税,汇算清缴地只能选择个税多预扣预缴地的税务机关办理汇算清缴退税。

错。

如果个人2019年有任职受雇单位并且取得了工资薪金,汇算清缴需要向单位所在地主管税务机关申报;如个人一个纳税年度当中就职于多个单位,个人可以在其中任意选择一个单位的主管税务机关作为个人的年度汇算税务机关;如个人没有任职受雇单位的,可向个人户籍地税务机关办理年度汇算,也可向个人经常居住地税务机关办理。

该税务机关将负责受理个人的汇算清缴的纳税申报、为个人办理退(补)税,进行后续管理并为个人提供相应的纳税服务。

来源:裴老师(中华会计网校财税专家)

本文是中华会计网校原创文章,转载请注明来自中华会计网校。