个人办理内退手续后取得工资如何缴纳个税

【问题】张老师是M研究院高级研究员,2022年1月年满50周岁,因身体原因办理内退手续,内退后原单位M研究院仍按13,000.00元/月给其发工资,内退时M研究院给张老师发一次性补贴300,000.00元。2022年6月,张老师被民营高校B学院聘为院长,月工资30,000.00元。问张老师如何申报缴纳个人所得税?

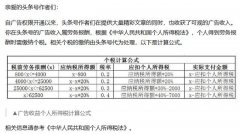

【解析】2022年,张老师收入有3类,分别是原单位M研究院支付的内退工资,民营高校B学院支付的工资,和M研究院给张老师发一次性内退补贴。要准确核算张老师如何缴纳个税,就必须清楚这3类收入如何申报缴纳个税。

一、内退至法定离退休年龄之间从原任职单位取得的工资,应按“工资薪金”所得纳税

实行内部退养的纳税人,在办理内部退养手续后至法定离退休年龄之间从原任职单位取得的工资薪金,不属于离退休工资,不得免征个税,应按“工资、薪金所得”依法申报缴纳个人所得税。

法规依据:《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)

一、关于企业减员增效和行政、事业单位、社会团体在机构改革过程中实行内部退养办法人员取得收入征税问题

实行内部退养的个人在其办理内部退养手续后至法定离退休年龄之间从原任职单位取得的工资、薪金,不属于离退休工资,应按“工资、薪金所得”项目计征个人所得税。

二、内退补贴申报个税有特殊规定

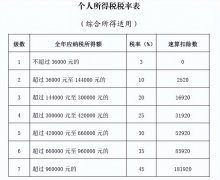

个人在办理内部退养手续后从原任职单位取得的一次性收入,应按办理内部退养手续后至法定离退休年龄之间的所属月份平均,并入领取当月的“工资、薪金”所得按规定申报缴纳个人所得税。

法规依据:《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)

个人在办理内部退养手续后从原任职单位取得的一次性收入,应按办理内部退养手续后至法定离退休年龄之间的所属月份进行平均,并与领取当月的“工资、薪金”所得合并后减除当月费用扣除标准,以余额为基数确定适用税率,再将当月工资、薪金加上取得的一次性收入,减去费用扣除标准,按适用税率计征个人所得税。

法规依据:《财政部、国家税务总局关于个人所得税法修改后有关优惠政策衔接问题的通知》(财税〔2018〕164号)

五、关于解除劳动关系、提前退休、内部退养的一次性补偿收入的政策

(三)个人办理内部退养手续而取得的一次性补贴收入,按照《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)规定计算纳税。

三、内退工资须与重新就业工资合并按“工资薪金”所得纳税

实行内部退养的纳税人,办理内退手续后重新就业的,在办理内部退养手续后至法定离退休年龄之间重新就业期间,应将内退工资与重新就业工资合并申报缴纳个税。达到法定离退休年龄后,从原单位取得的离退休工资,依法免征个人所得税。

法规依据:《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)

个人在办理内部退养手续后至法定离退休年龄之间重新就业取得的“工资、薪金”所得,应与其从原任职单位取得的同一月份的“工资、薪金”所得合并,并依法自行向主管税务机关申报缴纳个人所得税。

特别说明:《个人所得税法(2018年版)》实施以后,根据《财政部、税务总局关于继续有效的个人所得税优惠政策目录的公告》(财政部、税务总局公告2018年第177号)规定,《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)继续有效。

一句话总结:实行内部退养的纳税人,在办理内部退养手续后至法定离退休年龄之间从原任职单位取得的工资薪金,不属于离退休工资,应按“工资、薪金所得”依法申报缴纳个人所得税。

综上所述,2022年,张老师取得的3类收入,应按规定合并,按按“工资、薪金所得”依法申报缴纳个人所得税。