取得违约金需要缴纳个人所得税吗?

有网友问:对个人取得的违约金,是否需要缴纳个人所得税呢?

要搞清楚这个问题,我们首先要对违约金做一个分类,具体情况具体分析。

一、取得用人单位提前解除劳动支付补偿金

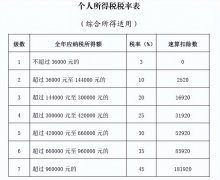

这种补偿金本质上也一种违约金,按照财税[2018]164号规定:个人与用人单位解除劳动关系取得一次性补偿收入(包括用人单位发放的经济补偿金、生活补助费和其他补助费),在当地上年职工平均工资3倍数额以内的部分,免征个人所得税;超过3倍数额的部分,不并入当年综合所得,单独适用综合所得税率表,计算纳税。

二、合同未履行,个人取得的违约金

《民法典》第五百七十七条 当事人一方不履行合同义务或者履行合同义务不符合约定的,应当承担继续履行、采取补救措施或者赔偿损失等违约责任。

继续履行和采取补救措施这两种违约责任,不需要考虑是否缴税的问题,但对于个人收到赔偿损失这样的违约金是否需要缴税,很多人对此有争议。

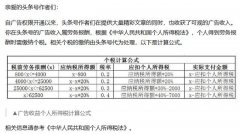

《中华人民共和国个人所得税法》第二条 下列各项个人所得,应当缴纳个人所得税:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

违约金不属于前八项所得,但它是否属于第九项偶然所得呢?偶然所得,指个人得奖、中奖、中彩以及其他偶然性质的所得。难点在于违约金应不应该被归类为其他偶然性质的所得。

我们先来一回顾一个旧文件。

《国家税务总局关于个人取得解除商品房买卖合同违约金征收个人所得税问题的批复》(国税函[2006]865号):商品房买卖过程中,有的房地产公司因未协调好与按揭银行的合作关系,造成购房人不能按合同约定办妥按揭贷款手续,从而无法缴纳后续房屋价款,致使房屋买卖合同难以继续履行,房地产公司因双方协商解除商品房买卖合同而向购房人支付违约金。购房个人因上述原因从房地产公司取得的违约金收入,应按照“其他所得”应税项目缴纳个人所得税。

新个税法实施后,《财政部 税务总局关于个人取得有关收入适用个人所得税应税所得项目的公告》(财政部税务总局公告2019年第74号)是所有旧个税法下的“其他所得”文件进行了一个清理整顿,有的是更换了税目继续征收,比如原先个人取得的担保收入,就是从“其他所得”变更为“偶然所得”继续征收个税,而剩下的“其他所得”项目则是通过废止征税文件的方式,停止了征收。

对于个人取得房地产违约金征收个税的国税函[2006]865号是被明确废止的,这说明违约金是没有被界定在其他偶然所得中。

根据《个人所得税法实施条例》第六条第二款,个人取得的所得,难以界定应纳税所得项目的,由国务院税务主管部门确定。截至目前,明确规定“其他偶然性质的所得”只有2019年74号公告中列举的三项,不包括合同未履行而单独支付给个人的违约金。

所以对个人取得的解除合同违约金收入,不应当缴纳个人所得税。