个体工商户生产经营所得个税计算方法

个人所得税法规定的个体工商户的生产、经营所得,包括了:独资合伙企业经营者、取得其他经营执照的个人以及个体工商户从事工业、手工业、建筑业、交通运输业、商业、饮食业、服务业、修理业以及其他行业生产、经营取得的所得。

过渡期间,查账方式征收个体工商户生产经营所得个人所得税的计算方法如下:

月预缴税额的计算

累计应纳税所得额=(累计利润总额-弥补以前年度亏损)×合伙企业合伙人分配比例-投资者减除费用。

其中投资者减除费用=税法修改前实际经营月份数×3500 税法修改后实际经营月份数×5000 税延养老保险等其他扣除费用;

月度预缴税额=税法修改前的经营期应预缴税额 税法修改后的经营期应预缴税额-本年已预缴税额。

其中:

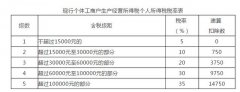

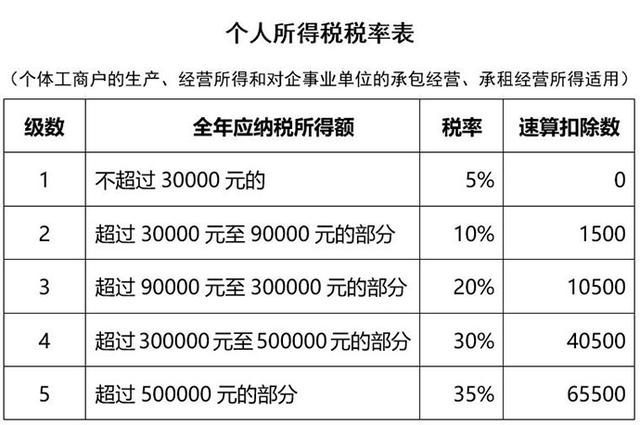

税法修改前的经营期应预缴税额=(累计应纳税所得额×税法修改前适用税率-税法修改前适用的速算扣除数)×税法修改前实际经营月份数÷本年实际经营总月份数。

税法修改后的经营期应预缴税额=(累计应纳税所得额×税法修改后适用税率-税法修改后适用的速算扣除数)×税法修改后实际经营月份数÷本年实际经营总月份数

上述税率及速算扣除数适用“通知”规定的税率表

举例如下:

某个体工商业户1-10月生产经营利润86500元,其中:1-9月份生产经营利润76500元,预缴5250元,其10月份应缴个人所得税多少?

10月份应纳税款计税如下:

(1)累计应纳税所得额=86500-3500×9-5000×1=50000元

(2)10月1日以前应纳税额=(累计应纳税所得额×税法修改前规定的税率-税法修改前规定的速算扣除数)×10月1日以前实际经营月份数÷累计实际经营月份数=(50000×20%-3750)×9 ÷10 =5625元。

(3)10月1日以后应纳税额=(累计应纳税所得额×税法修改后规定的税率-税法修改后规定的速算扣除数)×10月1日以后实际经营月份数÷累计实际经营月份数=(50000×10%-1500)×1 ÷10 =350元。

(4)则该户10月份税款所属期应纳税额=应纳10月1日以前税额 应纳10月1日以后税额-1-9月已纳税额=5625 350-5250=722元。

2018年度汇算期应纳税额的计算

累计应纳税所得额=(年度纳税调整后所得-弥补以前年度亏损)×合伙企业合伙人分配比例-允许扣除的其他费用-投资者减除费用。

其中投资者减除费用=税法修改前实际经营月份数×3500 税法修改后实际经营月份数×5000;

年度汇算应纳税额=税法修改前的经营期应缴税额 税法修改后的经营期应缴税额-本年已预缴税额。

其中:

税法修改前的经营期应缴税额=(累计应纳税所得额×税法修改前适用税率-税法修改前适用的速算扣除数)×税法修改前实际经营月份数÷本年实际经营总月份数。

税法修改后的经营期应缴税额=(累计应纳税所得额×税法修改后适用税率-税法修改后适用的速算扣除数)×税法修改后实际经营月份数÷本年实际经营总月份数

上述税率及速算扣除数与前述“通知”规定的税率表一致。

举例如下:

假设上述个体工商业户2018年1-12月生产经营利润116500元,已预缴个人所得税7500元,全年汇算清缴应缴多少个人所得税(不考虑年度纳税调整因素)?

汇算清缴应纳税款计税如下:

(1)年度累计应纳税所得额=116500-3500×9-5000×3=70000元

(2)应纳前三季度税额=(全年应纳税所得额×税法修改前规定的税率-税法修改前规定的速算扣除数)×前三季度实际经营月份数÷全年实际经营月份数=(70000×30%-9750)×9÷12=8437.5元

(3)应纳第四季度税额=(全年应纳税所得额×税法修改后规定的税率-税法修改后规定的速算扣除数)×第四季度实际经营月份数÷全年实际经营月份数

=(70000×10%-1500)×3÷12=1375元。

(4)汇算清缴补税额=应纳前三季度税额 应纳第四季度税额-累计已缴税额=8437.5 1375-7500=2312.5元。